国际金价最低涨到1920点_国际金价最高点是多少

1.黄金价格的价格因素

黄金价格的价格因素

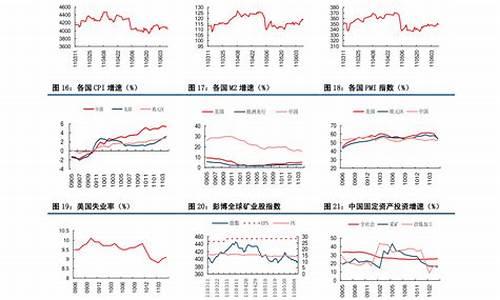

全球仍处于宽松的环境下,虽然各国QE频出,但对金价的推动却在衰减。做多氛围的积累须要一个累积过程。在2011年三季度,金价在仅约两个月的时间大幅投机上涨约30%以后,形成了极大的阶段性泡沫,并迎来了随后至整个2012年的总体休整过程。伴随金价在2012年自身的技术休整,以及各央行进一步释放货币,金银价格的泡沫即得到了技术性充分消化,也得到各央行信用货币注水的消化。信用货币泡沫增大了,金价即便有泡沫,也在消化或变小。

2013年,以美联储为代表的全球央行将比2012年进行规模更大货币释放,以刺激经济尽快走出低迷。即2013年的信用货币扩张相对于实体经济增长或复苏,依然是一个信用货币泡沫大肆发酵的过程。我们正处于新一轮货币战争中心,而不是边沿。日本每月13万亿日圆的释放,近似2倍于美联储规模,是对货币战争的进一步催化。在这样的背景下,没有理由不看好历经充分休整之后的2013年金银市场。

1月4日的美联储纪要会议会议显示美联储对QE3的信心也并不强。仅仅是市场对美联储12月纪要感到意外的短期反应,相对于纪要,应更相信美联储在12月利率会议之后的直接声明。纪要说明美联储内部关于希望量化宽松达成目标的分歧在加大,纪要只是描述了这种分歧的存在,但结果依然是主张维持超宽松量化的力量占主导。、至少2013年,甚至2014年中期以前不用担心美联储会收缩宽松。如果将“纪要”形容为一篇记录12月美联储利率会议的叙事文章,那么12月利率会议之后的“声明”无疑代表这篇文章的“魂”或中心思想。

对12月“纪要”不理性反应,只是片面反应了相对于金市的利空部分。2013年1月美联储利率会议几乎完全重申了12月会议观点,且再度强化了美联储货币政策调控的目标门槛,即宽松至少将延续至美国失业率下降至6.5%,且通胀指标低于2.5%以前。尤其是对6.5%失业率的门槛强调。关于通胀指标,美联储曾表示可以适度容忍,相信这是真话,他们不可能表达出无视通胀的不负责任态度。

3季度黄金协会的数据显示,黄金的实物需求表现并不是很好,黄金协会关于实物需求的数据,主要来自珠宝与工业领域的消费与生产需求,特别是珠宝消费需求。此实物需求与黄金年矿产金供应一样,是一个相对刚性的指标。但还有一块实物需求具备极大弹性,那就是实物投资需求,一旦投资者发现投资黄金又可以产生明显赚钱效应时,又会刺激投资者购买金条、金币等制品进行投资,甚至首饰消费也会被进一步激化。故来自黄金协会的实物消费低迷需求不足为惧,那是因为投资者尚未发现2013年蕴藏的黄金投资价值,一旦发现,其必然井喷。

从2009年之后,主导金价走势的已经是投资需求,而不是首饰和工业用金等实物消费需求了。看待黄金市场基本面,盯紧全用货币泡沫的趋势相对于实体经济是在放大还是在缩小即可,同时还需关注黄金本身是否产生了明显的阶段性泡沫,这是投资黄金的“大道”。

2013年,黄金的实物需求与投资需求相较于今年会有很大的变化。一旦黄金的赚钱效应被发现,投资需求将远超实物消费需求,2013年会出现这样的情况,尽管这种状况在2012年并未得到明显体现。 黄金价格泡沫破灭六大理由

1、黄金价格会在出现严重的经济、金融和地缘政治风险时上涨,想想“金融末日”时的情景吧。但是黄金并未因此而成为多么安全的投资。在2008年至2009年的金融危机期间,黄金价格曾大幅下挫。

2、现货金价格在存在高通货膨胀风险时表现最好,这种时候黄金因被视为能够对冲通货膨胀风险而受到追捧。但是世界许多国家的央行大规模实施积极的货币政策之后,全球的通货膨胀依然处在低水平,并且通胀率还在进一步降低。大宗商品价格也向下调整。

3、现货黄金不会给投资者提供收益。既然全球经济目前正在复苏,其他资产向投资者提供的回报率都在提高,那么谁还会需要黄金呢?自从2009年以来,黄金的市场表现“大大”逊色于股票。

4、由于市场认为美联储和其他央行将停止实施量化宽松货币政策和零利率政策,实际利率已经走高。当现金和债券的实际回报率为负并且还在不断降低时才是买入黄金的时机,并不是这样的时候。

5、高负债率国家也没有起到让投资者远离它们发行的债务、投向黄金怀抱的作用。事实上,许多这些国家的都有大量黄金储备,它们有可能抛售黄金储备以降低债务。

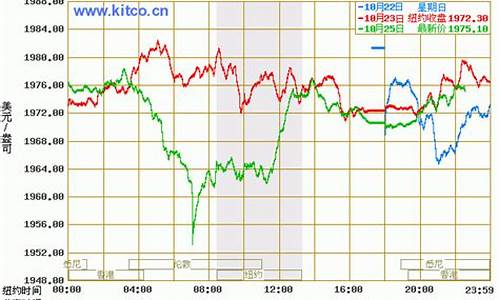

6、美国的政治保守人士对黄金进行了如此大张旗鼓的炒作,以至于这种炒作开始起到反作用。在那些极右人士看来,只有黄金能够对冲剥夺老百姓财富的阴谋。 从国际场面看,由于国际市场担忧全球经济疲弱及石油需求放缓,加上盛传塞浦路斯将抛售40吨黄金,触发了黄金抛售潮。本周末收盘的纽约黄金期货急挫4.1%,收报每盎司1501美元。同2011年1920美元的最高点相比,下跌了22%。

国内也有业内人士提醒投资者说,黄金到底是“走下了神坛”,或者仅仅是一个“技术性回调”,只能交给时间判断。不过金价短期下滑态势十分明显,投资者还是需要十分谨慎。

五大导致金价暴跌原因

分析师认为,有一系列因素导致黄金价格下滑。

高盛在报告中表示,尽管欧元区避险情绪重新上升,且美国经济数据令人失望,但过去一个月金价并没有太大变化,凸显出投资者对持有黄金的信念正在迅速减弱。此外,高盛经济学家认为,塞浦路斯乱局和美国经济的疲弱表现都不足以影响其对2013年下半年美国经济复苏将提速的预期判断,该行分析师由此认为金价大幅反弹的情况很难出现。而据媒体报道称,塞浦路斯出售约10吨黄金,这可能是黄金期货大跌的一个重要原因。

法国兴业银行在周一发表报告指出,黄金价格将在未来三个月之内跌破每盎司1265美元。法国兴业银行分析师史蒂芬妮-埃姆斯指出,金价的下一个目标将是每盎司1265美元,而市场将在一到三个月之内目睹这个价位被突破。

国际金价的下跌或许也受到了美联储货币政策会议的影响。根据美联储10日公布的一次货币政策会议纪要,美联储围绕是否在年中之后缩减每月850亿美元债券购买的规模展开了激烈争论。美联储高层认为,美国就业市场企稳,美联储应在未来几次货币政策例会上考虑减少资产购买的规模,以降低潜在风险。

市场人士分析,美元的强势地位不改,而黄金的避险功能已经被商品功能所掩盖,因此美元与黄金走势出现了负相关的关系。一旦美元强势继续,黄金的弱势行情也将延续。这意味着金价在一段时期内仍将承压,长达12年的牛市也可能就此结束。

一些分析师认为,黄金价格的大跌是因为全球金融稳定性,更高的通货膨胀和世界经济等多方面的市场担忧都得以缓解,这些在过去都是对黄金价格的支持因素。在持续多年的超低利率环境使得很多市场参与人士仅仅有微不足道的回报之后,交易商可以更积极的寻求更高收益的资产。

还有分析师认为,中国经济增速放缓和黄金多头爆仓也是黄金暴跌的原因。抛售引发恐慌大幅拉低价格,这使得很多投资者爆仓或触及止损位后结算离场,促使更多人抛售手中头寸。分析称,黄金价格下跌的一部分原因是投资者选择出售而不是增加更多保证金以保持仓位。贵金属交易中,交易人可以仅仅支付合约全部价值的一小部分来获得交易资格,也就是所谓保证金,这个保证金的比例在合约价格下跌时会被要求提升。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。