金价2021年6月会到4千美元_金价再次突破4500美元

1.现货黄金价格暴跌的原因是什么 金

2.怎样将黄金换成现金

现货黄金价格暴跌的原因是什么 金

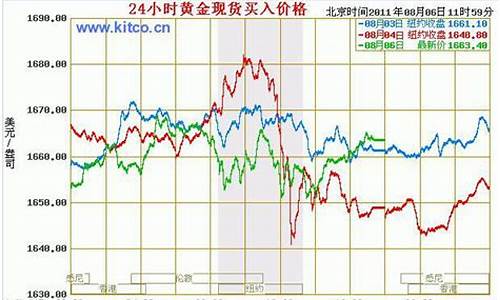

2008年美国银行业和房地产市场崩盘期间,金条和金币需求从2007年的434吨上升到868吨。这是相当多的金条和硬币需求。随着金价在2011年跃升至1,571美元,金条和金币需求也飙升至近1500吨(4800万盎司)。

2013年实物黄金投资大幅飙升的原因是金价大跌,因为金价从年初的近1700美元跌至4月中旬的低点1,380美元。

2013年黄金净投资需求仅为804 吨,因为黄金ETF经历了912吨的大规模流出,黄金ETF的黄金价格下跌让投资者购买了创纪录数量的金条和金币。此外,2014年和2015年,黄金ETF的流动仍为负值。在过去三年(2013 - 2015)期间,全球黄金ETF的总库存下降了12221吨,因此,从2013年到2015年,全球黄金净投资仍低于1000吨。

2016年的第一季度,美国股市经历了2000点的下跌。道琼斯指数从1月初的17,500点跌至1月的15500点。

2016年第一季度,黄金ETF流入飙升至349 吨,高于2015年第四季度66吨的净流出。在2009年第一季度,只有道琼斯指数(Dow Jones)跌至6600点的低点时,黄金ETF才出现了更高的流入。黄金ETF的流入在2009年第一季度飙升至465 吨,而2008年第四季度则为95吨。

与2009年第一季度的崩盘一样,投资者在2016年第一季度以同样的方式在惊慌失措中买入黄金。不过,我相信下一个大市场崩盘可能推动全球实物黄金金条金币需求达到3000吨,这将产生重大影响价格。当股市暴跌25 - 50%时,黄金的价格很容易飙升到 2000美元。

如上所述,当股市崩盘时,黄金总投资需求超过3000吨。但有一个不知是好还是坏的消息是,黄金可能并不会出现有效供给,因此金价也许会更高。此外,2011年最高净黄金投资总额为1730 吨。这包括1498 吨的金条和硬 币以及232 吨黄金ETF的需求。但我们必须记住,2011年没有股市危机。

当市场以一种强烈的方式向相反方向转变时,投资者将会完全疯狂。虽然与去年相比,美国的实物黄金需求下降了50%,相反,它表明贵金属市场人气处于底部或低点。

当全球黄金投资需求总额在一年内激增至3000吨时,这将给现有供应带来巨大压力。全球黄金年供应量约为4500公吨,当然还必须包括珠宝(2000吨)、科学技术(200吨)和中央银行的需求(300吨)。因此,如果我们有3000吨黄金投资,加上所有其他需求,它将等于5500 吨,这将比供给多1000吨。2013年市场经历的年度赤字最高,为198吨。目前世界从未遭受过1000吨的赤字。

怎样将黄金换成现金

1、商场兑现:只能以旧换新还要收取加工费,所谓的以旧换新就是将旧链子依照重量等折合成一定的数额,用来换购自家柜台的产品,而同卖场的中银不接受其他品牌兑换。

2、金店兑现:可以将黄金带到相应的回收点进行回收处理,需要注意的是,一般的黄金回收点压价厉害,最好带专业的人前往。

3、典当行兑现:价格普遍被压低但到期可以赎回,“按规定,典当行只做抵押,不能做回购业务。黄金抵押变现的话,按低于市场价格回收,费率为4%,装饰金和投资金都一样。

根据《中华人民共和国金银管理条例》第八条 金银的收购,统一由中国人民银行办理。除经中国人民银行许可、委托的以外,任何单位和个人不得收购金银。

第十二条 个人出售金银,必须卖给中国人民银行。

第十三条一切出土无主金银,均为国家所有,任何单位和个人不得熔化、销毁或占有。单位和个人发现的出土无主金银,经当地文化行政管理部门鉴定,除有历史文物价值的按照《中华人民共和国文物保护法》的规定办理外,必须交给中国人民银行收兑,价款上缴国库。

扩展资料:

投资者在渠道购入实物黄金时,其价格往往会比市价要高,但卖出的价格却比市价低。买卖差价就是投资黄金的交易成本,而这种交易成本往往容易被投资者所忽视。

《中华人民共和国金银管理条例》第十五条 凡需用金银的单位,必须按照规定程序向中国人民银行提出申请使用金银的计划,由中国人民银行审批、供应。中国人民银行应当按照批准的计划供应,不得随意减售或拖延。

第十六条 中华人民共和国境内的外资企业、中外合资企业以及外商,订购金银制品或者加工其他含金银产品,要求在国内供应金银者,必须按照规定程序提出申请,由中国人民银行审批予以供应。

第十七条 使用金银的单位,必须建立使用制度,严格做到专项使用、结余交回。未经中国人民银行许可,不得把金银原料(包括半成品)转让或者移作他用。

凤凰网-揭秘黄金回收六大怪象:同店同链变现价差4500

百度百科-中华人民共和国金银管理条例

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。